近年、NISAやiDeCoの拡充により投資を始める人が急増しています。

しかし、選択肢が増えたことで「どれが自分に合っているのか分からない」という声も多く聞かれます。

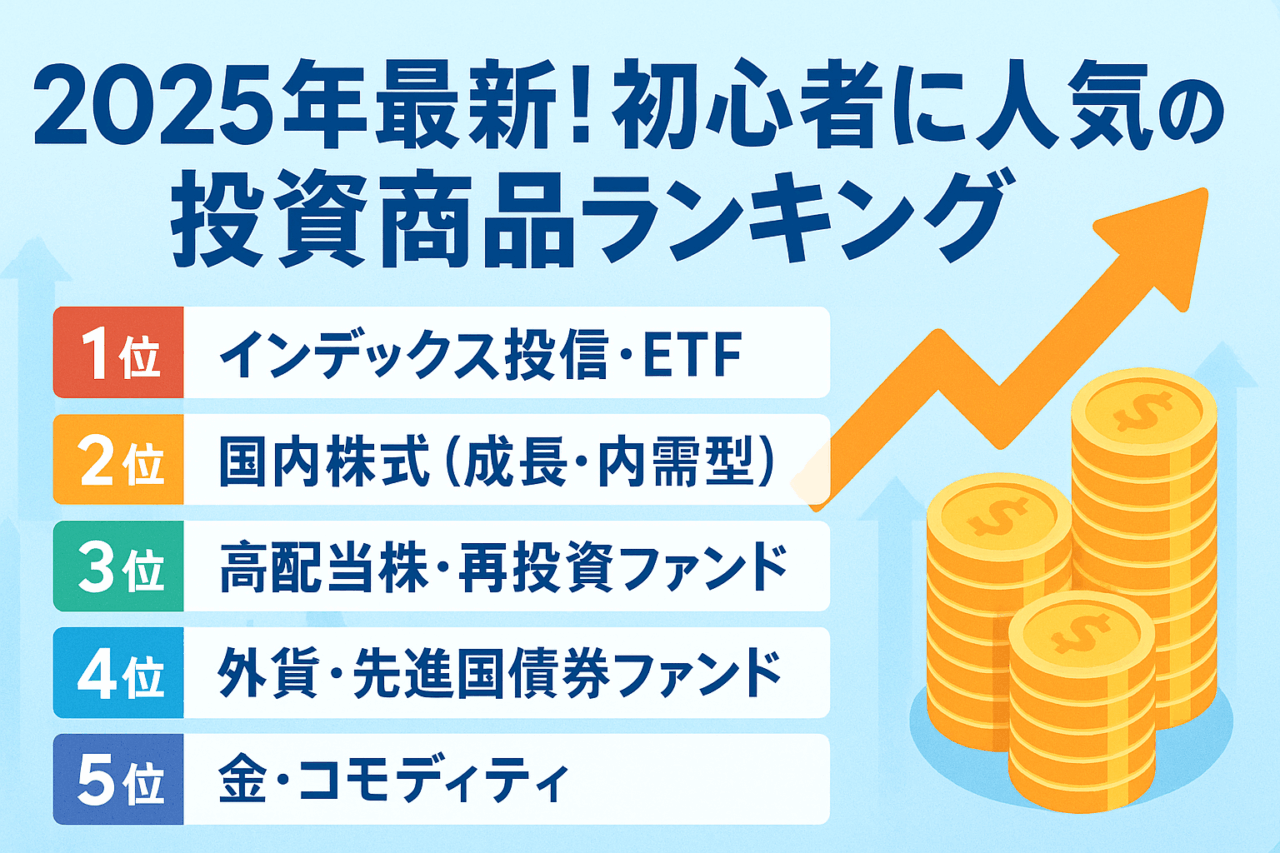

そこで今回の記事では、2025年時点で初心者に特に人気の高い投資商品を解説していきます。

それぞれのポイントを初心者の方向けにわかりやすく整理しました。

2025年注目商品

インデックス型投資信託・ETF

低コストで世界中に分散投資できる「インデックス型商品」は、2025年も不動の人気No.1。

特に、全世界株式・米国株式連動型 は、長期で資産を育てたい初心者に最も選ばれています。

注目商品例👇

-

eMAXIS Slim 全世界株式(オール・カントリー)【三菱UFJアセットマネジメント】

-

eMAXIS Slim 米国株式(S&P500)【三菱UFJアセットマネジメント】

-

SBI・V・全米株式インデックス・ファンド【SBIアセットマネジメント】

-

楽天・オールカントリー株式インデックス・ファンド【楽天投信投資顧問】

-

iFree NEXT NASDAQ100 インデックス【大和アセットマネジメント】

国内株式(成長・回復期待の中小型株・内需型)

日本市場では、賃上げ・円安・インバウンド回復などを背景に、中小型株や内需関連銘柄が注目されています。

「海外に振り回されない日本株投資」が再評価されている流れです。

注目分野👇

-

内需関連(小売・外食・観光・レジャー)

-

DX・ITサービス(業務効率化、AI・デジタル関連)

-

インバウンド・宿泊・免税店関連

-

防衛・インフラ関連(政策支援銘柄)

注目ファンド例👇

-

日経225インデックスファンド【野村アセットマネジメント】

-

ひふみプラス【レオス・キャピタルワークス】

-

ニッセイ日本株ファンド【ニッセイアセットマネジメント】

高配当株・配当再投資型ファンド

2025年は物価上昇や金利上昇を背景に、安定収益を得られる「高配当株投資」が注目を集めています。

毎年の配当を“実感できるリターン”として受け取れるため、初心者にも人気の高い選択肢です。

注目商品例👇

-

SBI日本高配当株式(分配)ファンド【SBIアセットマネジメント】

-

iシェアーズ・コア高配当ETF(1478)【ブラックロック】

-

eMAXIS Slim 米国高配当株式【三菱UFJアセットマネジメント】

-

One ETF 高配当日本株(1494)【アセットマネジメントOne】

外貨・先進国債券ファンド(守りの資産)

株式の値動きリスクを抑えたい人に人気なのが、外貨建てや先進国債券型の投資信託です。

2025年は金利の高止まりが続く見通しで、“安定した利回りを得やすい守りの投資”として注目されています。

注目商品例👇

-

eMAXIS Slim 先進国債券インデックス【三菱UFJアセットマネジメント】

-

ニッセイ外国債券インデックスファンド【ニッセイアセットマネジメント】

-

野村外国債券インデックスファンド【野村アセットマネジメント】

-

米ドル建てMMF(外貨預かり資産型)【SBI証券/楽天証券など】

金(ゴールド)・コモディティ投資

インフレや地政学リスクの影響で、「有事に強い資産」として金・コモディティ が2025年も注目されています。

ドル高・円安が続く中、“資産の防衛手段”として投資家から再び関心を集めています。

注目商品例👇

-

三菱UFJ 純金ファンド【三菱UFJアセットマネジメント】

-

SPDRゴールド・シェア(1326)【ステート・ストリート】

-

iシェアーズ・コモディティETF【ブラックロック】

-

田中貴金属の純金積立【田中貴金属工業】

特徴

次に、上記でご紹介した5つの投資商品の特徴を人気ランキング順に簡単に解説していきます。

🥇1位 :インデックス投信・ETF

👉 世界中の株式や米国市場などに幅広く分散投資でき、低コストで長期的な資産形成を実現できる王道の手法。

景気の波に強く、初心者でも「放っておいて育つ」投資として人気です。

🥈2位 :国内株式(成長・内需型)

👉 円安や賃上げ、インバウンド回復といった日本経済の追い風を受け、内需・サービス業を中心に注目度が上昇。

株主優待や配当が魅力の銘柄も多く、身近な企業への投資を楽しめます。

🥉3位 :高配当株・再投資ファンド

👉 定期的な配当金で安定した収入を得ながら、再投資による「複利効果」で資産を効率的に増やせる堅実な投資法。

物価上昇下でも実感しやすいリターンが得られる点が支持されています。

🏅4位 :外貨・先進国債券ファンド

👉 為替や金利の動きを活かして利息収入を狙える「守りの投資」。

株式と組み合わせることでリスクを抑え、安定したポートフォリオを築くことができます。

💎5位 金・コモディティ投資

👉 インフレや地政学リスクが高まる局面で価値を保ちやすい“安全資産”。

株や債券と異なる値動きをするため、資産全体のバランスを取る分散先として注目されています。

ランキング根拠

🥇1位 :インデックス投信・ETF(低コスト・分散・王道の長期投資)

- インデックスファンドは「低コスト」「分散が効く」「運用がシンプル」という特徴があります。

- 長期保有・初心者向けとして「市場全体と同じように成長を取り込む」方法が評価されており、アクティブ運用と比べて手数料や負担が少ないというメリットも複数の研究で示されています。

- こうした理由から、初心者にとって「まず選ぶべき」「基盤にするべき」投資商品として1位に据えました。

🥈2位 :国内株式(成長・内需型)

- 日本では「内需回復」「円安」「インバウンド(訪日外国人)」「企業のガバナンス改革」などを背景に、国内株式市場に再び注目が集まっています。

- 株主優待や配当など、日本株特有の魅力もあり、安定的に成長を狙いたい初心者にも「少しリスクを取るけどポイントのある選択肢」として評価できます。

- したがって、「次の段階として国内株式を検討」という意味で2位に位置付けました。

🥉3位 :高配当株・再投資ファンド(安定収益と複利効果が魅力)

- 配当株投資は、株価上昇だけでなく「配当という定期収入+再投資による複利効果」が期待できる手法です。

- 2025年も金融環境の変化(例えば金利水準や企業利益の改善)を背景に、高配当株に対する関心が高まっています。

- 投資初心者でも「配当=わかりやすいリターン」という点で取り組みやすいため、3位としました。

🏅4位 :外貨・先進国債券ファンド(守りの資産でリスク分散に最適)

- 株式など値動きの大きい資産とは異なり、債券(特に先進国・外貨建て)は比較的安定性・予見性が高いとされ「守り」の役割を果たします。

- 為替・金利の動きという別のリスクもありますが、ポートフォリオ全体のリスク低減に寄与するため、上位ながら「攻め」よりも「守り」として4位としました。

💎5位 :金・コモディティ投資(インフレや有事に強い安全資産)

- インフレ懸念や地政学的リスクが世界的に高まる中、金(ゴールド)やコモディティ(資源・素材)という「株式・債券とは値動きが異なる」資産が、資産防衛の観点で再評価されています。

- 「値上がりを目的」というより「資産の価値を守る・バランスを取る」という意味合いが強いため、5位としました。