前回の記事では「債券」について解説しましたが、投資に興味を持った方は「MMF」という言葉もよく耳にしますよね。

「債券」と「MMF」どっちも似てるけど、いったい何が違うの?と思ったことはありませんか?

今回はそんな疑問を初心者の方向けに整理していきます。

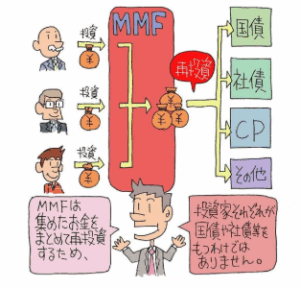

MMFの仕組み

引用:http://gaikatoshi.com/yen-mmf/about.html

1.投資家からお金を集める

証券会社などを通じてMMFを購入すると、その資金がファンドに集まります。

2.短期・安全性の高い金融商品に投資

集めたお金は、主に以下のような、信用力が高く、短期間で返却される商品に投資されます。

・国債や地方債

・銀行の譲渡性預金(CD)

・CP(コマーシャルペーパー:企業が短期で資金調達のために発行する債券)

・短期社債

3.利息収入を投資家に分配

投資先から得られる利息や運用益を、日々の基準価額に反映して、投資家に分配します。

MMFは元本保証がありませんが、原則として「1口=1円」で運用され、安定した運用を目指しています。

4.いつでも換金可能

普通の投資信託と違い、MMFは流動性が高く、いつでも解約できるのが特徴。

証券口座に余っている資金を「一時的に預ける場所」として活用されることが多いです。

債券との違い

それでは、下記に「MMF」と「債券」の違いをまとめてみました。

| 項目 | MMF(マネー・マネジメント・ファンド) | 債券 |

|---|---|---|

| 投資対象 | 国債・地方債・CP・譲渡性預金など 短期金融商品をまとめて運用 | 国や企業などが発行する 1つの債券に直接投資 |

| 運用期間 | 短期(いつでも換金可能) | あらかじめ決まった満期日まで保有 |

| 元本保証 | なし(ただし安全性は高い) | なし(発行体の信用力に依存) |

| リスク | 為替リスクなし(円建の場合)/運用先の信用リスク | 発行体の信用リスク+金利変動リスク |

| 利回り | 預金よりやや高い程度 | 金利や期間によって幅広い(MMFより高めのケース多い) |

| 流動性 | 高い(基本的に毎日解約可能) | 低い(途中売却できるが価格変動リスクあり) |

| 運用形態 | 投資信託として「分散投資」 | 個別の債券に「単独投資」 |

・MMFは「投資信託型」

複数の短期金融商品に分散投資するので、1つの債券に投資するよりリスクを抑えやすい。短期資金の運用や次の投資までの「待機資金置き場」として便利です。

・債券は「直接投資型」

国や企業が発行する債券を直接購入します。利率が決まっていて、満期まで保有すれば利息と元本が得られますが、途中で売却すると金利変動で価格が上下します。

メリット・注意点

MMF(マネー・マネジメント・ファンド)と聞くと難しいですが、イメージとしては「ちょっと利回りのある預け先」と思ってもらうと簡単です。

国債や地方債、銀行の預金証書(CD)、企業の短期債券など、安全性が高い商品を組み合わせて運用しているので、リスクは抑えられます。また、いつでも解約できるので「資金の一時置き場」として便利です。普通預金より少し利回りが期待できるのもポイントです。

気を付けたいのは「元本保証ではない」という点です。めったにありませんが、過去には元本割れの例もありました。また今のような金利が低い時期は、リターンもほとんど増えないこともあります。

さらに外貨建てMMFの場合は為替の影響を受けるので、円高になると損をする可能性もあります。

MMFは「大きく資産を増やす商品」ではなく、「安全にお金を一時的においておく場所」と考えるといいかもしれません。

うまく活用できると「お金を眠らせずに活かす手段」になります。