投資信託の王道はS&P500ともう一つあります。

それはオルカン(全世界株式)です。投資に興味を持ち始めた方なら、一度は名前を聞いたことがあると思います。

「オルカンってよく聞くけど、実際どうなんだろう?」そんな疑問を持っている方も多いと思います。

今回は私自身の体験談を交えながら、全世界株式の概要、S&P500との違い、体験談/メリット・デメリットを初心者の方向けに解説していきたいと思います。

全世界株式の概要

・オルカン(全世界株式)とは?

「オルカン」とは「eMAXIS Slim 全世界株式(オールカントリー)の略称で」、世界中の株式市場にこれ一本で投資できるインデックスファンドです。

どんな会社が入ってる?

・エヌビディア(NVIDIA)

・マイクロソフト(Microsoft)

・アップル(Apple)

・アマゾン(Amazon)

・メタ・プラットフォームズ(Meta)

・テスラ(Tesla)

などです。

圧倒的に米国企業が中心となっています。NVIDIA、Microsoft、Appleなど米国の主要テクノロジー銘柄が上位を独占しています。

ハイテク関連が多い構成になっています。半導体~ソフトウェア~オンラインサービスを中心とした企業が多く、AI・クラウド・消費インターネット分野が多いです。

分散はしていても、構成比には偏りがあります。約3,000社に分散されているものの、構成比では上位銘柄が価格を左右する影響が大きいです。

どんな特徴がある?

・先進国・新興国・日本を含む50か国以上の株式が対象

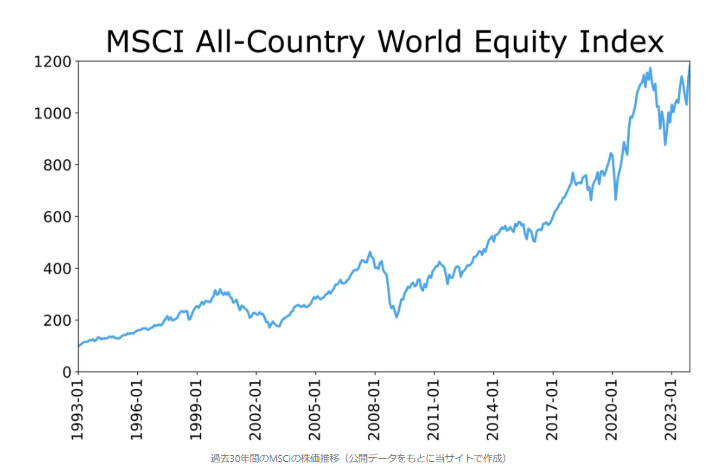

・「MSCIオール・カントリー・ワールド・インデックス(ACWI)という世界的な株価指数に連動

・世界の約3,000社に分散投資できる

・アメリカ、欧州、日本、新興国など国ごとの比率は時価総額に連動して自動調整

S&P500との違い

S&P500との違いを解説していきます。

1.投資対象の範囲

・オルカン(全世界株式)

・世界中の株式投資(先進国・新興国・日本)に投資。

・約50か国・3,000社以上に分散投資

・S&P500

・アメリカの代表的な上場企業500社に集中投資。

・米国のみが対象。

・世界の株式時価総額の約60%を占めるアメリカの大企業がメイン。

2.代表的なファンド

・オルカン(全世界株式)

・eMAXIS Slim 全世界株式(オールカントリー)など

・S&P500

・eMAXIS Slim 米国株式(S&P500)、SBI・V・S&P500インデックス・ファンドなど

3.分散投資とリスク

・オルカン(全世界株式)

・世界中に投資するため、国・地域ごとにリスクを分散できる。

・どこかの国が不調でも他の国が補う効果あり。

・為替変動や新興国の成長も見込める。

・S&P500

・米国一本集中なので、米国経済の好調、不調がパフォーマンスに繋がってくる。

・近年は米国経済の成長が著しいので、過去の成績は高いが将来は未知数。

体験談/メリット・デメリット

引用:https://nimu-blog.com/sp500-all-country-chart-30years/

上記はオールカントリー、過去30年のチャートになります。

S&P500と同じでやはり右肩上がりのチャートとなっております。私もNISAを活用してオールカントリーに投資をしていますが、S&P500と同じで少しずつですがプラスになっています。これからの複利効果にも期待です。

また、積立で長期投資を考えているので、手数料がS&P500より安いのは嬉しいです。さらに、全世界に投資していることになるので、為替リスクも少なく安心して投資ができます。

最後にオールカントリーのメリット、デメリットを簡単に解説していきます。

1.これ一本で世界中に分散投資ができる

・アメリカ・日本・ヨーロッパ・新興国など、世界約50か国、3,000社以上の企業に自動的に投資できます。

・個別銘柄や地域を選ぶ手間がかからない

2.リスク分散効果が高い

・特定の国や地域が不調でも他の地域がカバーするため、大きなリスクを抑えやすいです。

・世界経済の成長を取り込める

3.組み換えやリバランスが不要

・市場全体の時価総額に合わせて自動的に比率が調整されるため、面倒な資産配分の見直しや乗り換えが不要です。

4.長期運用に向いている

・世界の株式市場は長期的に見れば成長傾向があるため、じっくり積立を続けるだけでOK。

・【ほったらかし投資】に最適

5.手数料が安い

・eMAXIS Slim 全世界株式(オールカントリー)などは信託報酬が非常に低く、コストパフォーマンスが高いです。S&P500より手数料が安いです。

6.為替リスクも分散される

・世界各国の株式に投資しているので、特定の通貨(例:米ドル)への偏りが少なく、為替リスクも分散できます。

1.米国株式のリターンより劣る場合がある

・過去10年は米国株(S&P500など)の成績が圧倒的に良く、全世界株式よりリターンが低くなることが多かったです。

・米国集中型ファンドに比べて物足りなさを感じる人も。

2.新興国・低成長国も含まれる

・成長があまり期待できない国や政治リスクの高い新興国も入っているため、短期的にはパフォーマンスを押し下げる要因になることも。

3.爆発的なリターンは期待しにくい

・逆に言えばリスクが低い分、1国集中型より爆発的なリターンは得にくい傾向にあります。

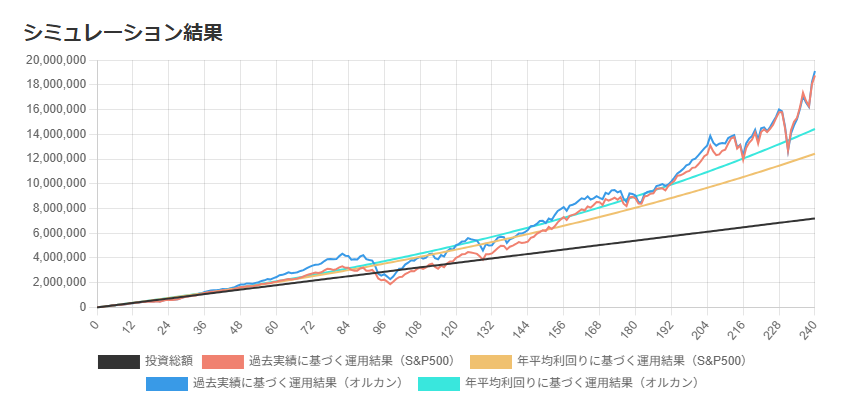

引用:https://nimu-blog.com/sp500-all-country-chart-30years/#st-toc-h-9

【オルカン】VS【S&P500】は永遠のテーマで、人によって考え方が違い、正解はありません。上記30年間の実績を見ても、ほぼ同じ動きをしています。

手数料や分散性、リターンの差を加味すると、同じ投資先と言っても過言ではありません。

どっちに投資するか迷う方も多いと思いますが、その場合は両方に投資するのも一つの手だと思います。

最初は「オルカンさえ積み立てていれば安心」と思っていました。

世界全体に分散投資できるし、長期で見れば安定的なリターンが得られるはず…と信じて。

でも実際に積み立てを続けていると、どうしても他のファンドと比較してしまう瞬間があります。

S&P500やNASDAQが好調なときなんか、「オルカンよりこっちの方が伸びてるじゃん…」とつい見てしまって、心が揺れるんです。

頭では分かっています。

オルカンは“世界の平均点”を取るファンドだから、短期でトップに立つことはほとんどない。

だからこそ安心して持てるし、長期的にはこの「平均点を取り続ける」戦略が効いてくるはず。

それでも、比較の誘惑は本当に手強いものです。

ここをどう乗り越えるかが、オルカン投資を続ける一番の試練なのかもしれません。